Соображения о формировании эффективной системы мер экономического стимулирования для инвестирования и широкомасштабного развития ВИЗ в России

Соображения о формировании эффективной системы мер экономического стимулирования для инвестирования и широкомасштабного развития ВИЗ в России

В данном разделе приведены результаты параметрического исследования влияния на экономические показатели проектов ВИЗ всех видов разных по величине надбавок с учетом возможных инфляционных сценариев роста цен, ресурсов возобновляемых энергоносителей и технико-экономических показателей ВИЗ.

Предложен универсальный, доступный в реализации способ определения и экономического обоснования нижней границы закупочных цен на электроэнергию всех рассмотренных видов ВИЗ с учетом совокупности местных региональных условий. Согласно предложенному способу нижняя граница закупочных цен на электроэнергию ВИЗ должна быть не ниже суммы цен оптового рынка и региональной стоимости замещенного ими базового для субъекта РФ органического топлива и экологического бонуса, исчисляемого затратами на очистку выбросов тепловых электростанций, снабжающих энергией данный регион или страну в целом.

Предложенный подход стимулирует к выбору технологий энергопроизводства, замещающих органическое топливо, которое при его экспортной реализации не только восполняет все затраты по оплате электроэнергии ВИЗ по предложенной схеме, но и приносит существенный дополнительный доход государству.

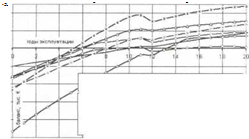

Основные результаты проведенного в разделе 6.1 анализа эффективности возможных схем ценовой политики в отношении закупаемой от ВИЗ энергии для повышения их инвестиционной привлекательности иллюстрируются на рис. 6.40 графиками многолетнего накопления удельного баланса расходов и доходов ВИЗ номинальной мощности 1 кВт с характерными для российских условий и для данного типа ВИЗ коэффициентами использования номинальной мощности.

Источник доходов в приведенном примере — продажа электроэнергии ВИЗ при начальной на год пуска ВИЗ в эксплуатацию (2010 г.), по

|

цене закупки энергии ВИЭ равной сумме средней равновесной цены оптового рынка (= 1 руб./кВт • ч), растущей далее по описанной выше модели роста цен на электроэнергию, и соответствующей данному виду ВИЭ надбавки.

Расчетные технико-экономические показатели ЭС рассмотренных на рис. 6.40 типов единичной мощности (1 кВт) приведены в табл. 6.8.

|

Таблица 6.8

|

Важнейшим выводом, полученным в проекте TACIS, является вывод о том, что себестоимость электроэнергии большинства видов ВИЗ при всех рассмотренных в работе сценариях оказывается существенно ниже себестоимости электроэнергии, вырабатываемой традиционными вновь строящимися электростанциями на природном газе, являющимися самыми экономичными из российских ЭС.

При рассмотренном сценарии роста цен на электричество за заявляемый ресурсный период (20 лет) накопленные балансы расходов и доходов ГеоЭС, ВЭС, МГЭС и БиоЭС на отходах производства зерна (при большой его урожайности) при наличии надбавок, содержащихся в обсуждаемом проекте Постановления Правительства РФ становятся положительными (а ВИЗ — окупаемыми) за период от 5 до 8 лет. Для фотоэлектрических станций предложенные в проекте надбавки обеспечивают окупаемость более 13 лет (за счет больших капзатрат и малости коэффициента использования номинальной мощности).

При рассмотренной динамике цен на электричество за счет высокой топливной составляющей весьма медленно будут окупаться и традиционные вновь строящиеся ЭС на газе.

Поскольку ЭС на природном газе являются основой электроэнергетики РФ, вырабатывающими в настоящее время половину электроэнергии России, ценовая политика государства неизбежно будет выстраиваться в сторону увеличения закупочных цен на электроэнергию (выше 6-7 EURO-центов/кВт • ч), что при введении ценовых надбавок для ВИЗ не изменит общего соотношения эффективности ВИЗ и газовых ЭС.

С учетом полученных результатов логичной, универсальной, вполне доступной в реализации и обеспечивающей полноценное использование технико-экономических возможностей ВИЗ схемой ценовых надбавок для ВИЗ представляется система с надбавками к цене электроэнергии оптового рынка, равными стоимости замещенного газа на российском рынке (либо в регионе) и экологического бонуса, исчисляемого затратами на очистку выбросов тепловых электростанций, снабжающих энергией данный регион. Такая цена, как показано в разделе 6.1, окажется вполне достаточной для привлечения инвестиций, по крайней мере, зарубежных.

Данный подход стимулирует к выбору технологий энергопроизводства, замещающих органическое топливо, которое при его экспортной реализации не только восполняет все затраты по оплате электроэнергии ВИЗ по предложенной схеме, но и приносит существенный дополнительный доход государству в случае экспортной реализации замещенного топлива.

6.6.3. Соображения о возможности и целесообразности налогового стимулирования ускоренного и крупномасштабного развития ВИЭ в России

Изменение налогового законодательства в России является достаточно сложным и длительным процессом, требующим достаточно веских юридических и экономических оснований. Возобновляемая энергетика несомненно является перспективным для России направлением, однако, далеко не единственным и, видимо, не самым актуальным даже в области энергетики, где проблемы износа сетей и основных генерирующих мощностей и их поддержки в настоящее время являются не менее важными. Но именно последние, усугубляемые глобальным экономическим кризисом, являются одним из серьезнейших стимулов к активному переосмыслению энергетической идеологии и инновационному внедрению новых технологий энергосбережения и энергопроизводства, в первую очередь, бестопливного на базе ВИЭ.

При выборе налоговых мер полезно исходить из тех, которые, не являясь разорительными для отечественной финансовой системы и в силу создания прецедента подрывающими стабильность налоговой системы, могли бы привести к максимальному инвестиционному и производственному эффекту.

В современных российских условиях принимаемые в отношении ВИЭ налоговые льготы должны быть, на наш взгляд, адресными, стимулирующими инвестиционную активность инвесторов, наиболее потенциально значимых для рассматриваемых в данной работе крупномасштабных проектов. К таким прежде всего следует отнести топливодобывающие и экспортирующие нефтегазовые компании («Газпром», «Лукойл», «Роснефть» и др.), предприятия-экспортеры с энергоемкими производствами (металлургические, химические и пр.) и, несомненно, предприятия энергетического комплекса.

При этом главным основанием для налоговых льгот должен являться реальный полученный или ожидаемый экономический эффект от сбережения энергии и органического топлива.

Наиболее проблемными позициями отечественной возобновляемой энергетики, требующими экономической или налоговой поддержки являются, на наш взгляд, следующие:

— недостаточный уровень проектной базы и технико-экономических обоснований развития ВИЭ в регионах и стране в целом (ветро-, био-, малая гидроэнергетика, геотермальная энергетика).

Инвестиционный масштаб проектных исследований, обеспечивающих выполнение обозначенных в проекте Постановления Правительства целей (около 25 ГВт суммарной установленной мощности ВИЭ с капитальными вложениями 35-45 млрд. EURO к 2020 г.), в соответствии с зарубежным подходом (5 — 7% от стоимости реализованного проекта) можно оценить в 1,7 — 2,5 млрд. EURO;

— отсутствие производственной базы и отечественного производства ряда важных видов ВИЭ (например, ВЭУ большой мощности, тепловых насосов и др.) и энегосберегающего оборудования. По оценкам экспертов ОАО «РусГидро» отечественная промышленность сможет обеспечить такие направления ВИЭ как, например, ВЭС не более, чем на 30-40%.

Поэтому одним из условий выполнения планов проекта ВИЭ на 25 ГВт суммарной установленной мощности является создание отечественной производственной индустрии, суммарные вложения в которую составят по нашим оценкам не менее 5-7 млрд. EURO;

— отсутствие кадров, подготовка которых из расчета 2-3 специалиста на 1 МВт установленной мощности ВИЭ (или не менее 50 тысяч специалистов на весь большой проект к 2020 г.) потребует, по нашим оценкам, не менее 1- 1,5 млрд. EURO [12];

— трудности сосредоточения финансовых средств в необходимом объеме (35-45 млрд. EURO к 2020 г., или в среднем 3-4 млрд. EURO в год) на реализацию всего проекта ВИЭ.

Доля налоговых отчислений от ежегодных затрат на ВИЭ (3 — 4 млрд. EURO в год) составит не менее 1,5 млрд. EURO/год или в сумме к 2020 г. — не менее 15-17 млрд. EURO, что весьма существенно для бюджета страны, и потому вызовет естественное сопротивление финансовых институтов страны попыткам снизить указанные объемы налоговых отчислений.

В настоящее время трудно представить частных российских инвесторов, достаточно платежеспособных и желающих вкладывать средства в проект ВИЭ такого масштаба и такой продолжительности (с возвратным периодом вложенных средств — свыше 10-12 лет).

С учетом необходимости, трудностей и возможностей решения рассмотренных проблем, опыта налоговых льгот для ВИЭ в ЕС и в мире, а также проведенного анализа возможных налоговых послаблений в российских условиях, наиболее важными по существу и эффективными для привлечения инвестиций в российскую возобновляемую энергетику представляются следующие варианты налогового стимулирования:

— снижение экспортных пошлин для экспортирующих нефтегазовых компаний, активно внедряющих топливосберегающие энергетические технологии на базе ВИЭ. Указанное снижение представляется логичным применять к объемам экспортируемого топлива, равно замещенным в результате использования ВИЭ;

— отсрочка оплаты налога на добавленную стоимость на время строительства ВИЭ, их ввода в эксплуатацию и первого года работы;

— освобождение от уплаты налога на добавленную стоимость и на прибыль научно-исследовательских и опытно-конструкторских работ в области создания ВИЭ;

— освобождение от уплаты налога на прибыль и НДС проектно-изыскательских работ по проектам ВИЭ;

— снижение ставки налога на прибыль и НДС при создании отечественной производственной базы ВИЭ;

— включение в производственные затраты на ВИЭ затрат по подготовке специалистов по их строительству и обслуживанию;

— установление сокращенных сроков амортизации на оборудование ВИЭ;

— снижение ставок рефинансирования для банков, участвующих в кредитовании работ в области возобновляемой энергетики.

Парируя неизбежную отрицательную реакцию Министерства Финансов РФ и ряда других структур на любые предложения по снижению налогового бремени для отдельно взятой отрасли (в данном случае ВИЭ), отметим, что в случае развития бестопливной энергетики, приводящей к сохранению дорогостоящего на мировом рынке органического топлива, при снижении для них налогов (в размере какой то части от оцененных выше 15-17 млрд. EURO) или доплат из бюджета речь не идет о безвозвратных дотациях (как это имеет место в топливной энергетике).

Как было показано в разделе 6.2.1 (см. рис. 6.38), даже при полном освобождении ВИЭ от налогов в размере 15-17 млрд. EURO при уровне экспортных пошлин = 40% от экспортных цен на органическое топливо (в данном случае на природный газ), эквивалентная сумма от экспортных пошлин на проданный газ, согласно проведенным расчетам возвращается в казну уже на 13 — 14 год от начала реализации проекта или к 2023 — 2024 гг., а к 2030 г. — сумма экспортных пошлин превысит прощенные налоги (15-17 млрд. EURO) в 2,3 — 2,6 раза.

Таким образом, рассматриваемый национальный проект ВИЭ в случае его реализации выполняет для России функцию сверхприбыльного банка (с рентабельностью до 200% по истечению 20-летнего срока), покрывающего в долгосрочной перспективе (13 — 15 лет) любые мыслимые бюджетные потери от снижения или полной отмены налогов.

6.4. Соображения о возможности, целесообразности и способах участия государства в крупномасштабном развитии российской возобновляемой энергетики

Идея увязки широкомасштабного использования ВИЭ с последующей реализацией на экспорт замещенного топлива имеет принципиальное значение для России, как ведущего в мире экспортера природного газа и одного из ведущих экспортеров нефти и нефтепродуктов.

Естественным развитием этой идеи является вариант использования госбюджета в качестве не только источника возмещения затрат на ВИЭ или доплат к ценам оптового рынка за выработанную ими энергию в размере стоимости на внутреннем рынке замещенного ими органического топлива.

Более того, результаты модельных расчетов, проведенных в данной работе, позволяют рассматривать государство с его бюджетом в качестве основного инвестора и гаранта рассматриваемого крупномасштабного проекта ВИЭ.

В организационном плане наиболее эффективно он может быть реализуем государством через ведущие добывающие и экспортирующие органическое топливо (газ и нефть) компании (Газпром, Роснефть и др.), акционерная доля государства в которых превышает 50%. Контрольный пакет акций позволяет государству достаточно эффективно обеспечивать сосредоточение финансовых средств, необходимых на любом этапе реализации проекта.

Практическую схему реализации проиллюстрируем на примере ветроэнергетической составляющей общего проекта ВИЭ.

В соответствии с целями, обозначенными в большом ветроэнергетическом проекте, задача состоит в доведении суммарной мощности ВЭС в России в 2020 г. до 7000 МВт с ежегодной выработкой ими электроэнергии около 17,5 млрд. кВт • ч.

Составляющие экономического эффекта использования ВЭС в указанных объемах, планируемых в 10-летнем проекте Постановления Правительства (до 2020 г.), приведены выше на рис. 6.38.

При достижении целевых показателей внедрения ВЭС в России к 2020 г. с последующим прекращением ввода новых мощностей суммарная за 2010 — 2030 гг. выручка от продаж по ценам оптового рынка электроэнергии ВЭС составит, согласно использованной модели, около 10 млрд. EURO в ценах, приведенных к 2009 г., а стоимость замещенного ВИЭ топлива в пересчете на природный газ — может составить до 12 млрд. EURO в ценах оптового российского рынка и почти 25 млрд. EURO в экспортных ценах.

Суммарные затраты на строительство (капитальные вложения), эксплуатацию и ремонт, а также на топливо (для БиоЭС) составят за период 2010 — 2030 гг. около 11 млрд. EURO, из которых 10 млрд. EURO приходятся на первые 10-11 лет (период ввода ВЭС).

Суммарный эффект использования ВЭС в рассмотренных объемах в терминах накопленного баланса доходов — расходов в приведенных к 2009 г. ценах с учетом продаж электроэнергии ВЭС по ценам оптового рынка, отсутствия экологических штрафов за выбросы парниковых газов, а также экспортной реализации замещенного газа, составит к 2020 г. около 14 млрд. EURO.

Таким образом, приведенная к ценам 2009 г. итоговая за 20 лет рентабельность всего ветроэнергетического проекта, согласно расчетам, может достигнуть 130%.

Период проекта с отрицательным балансом доходов — расходов ВЭС составляет, согласно расчетам, поданной модели около 12-13 лет. Даже при двукратном снижении экспортных и внутренних цен на газ экономический эффект проекта остается положительным и рентабельным на уровне не ниже 60 — 70%, но затратный период при этом может возрасти до 15 — 18 лет.

Накопленная к 2030 г. экспортная стоимость газа, замещенного благодаря данному проекту, может составить до 25 млрд. EURO при его накопленном объеме около 350 — 370 млрд, м3 — двухгодовой объем экспорта газа из России в настоящее время (в докризисный год).

Наиболее реальной практической схемой реализации данного ветроэнергетического проекта представляется следующая.

В качестве генеральных подрядчиков строительства ВЭС могут выступить специализирующиеся на этом компании, например, компания «E. ON/Ruhrgas», — одна из главных европейских импортеров российского газа.

Интерес Генерального Подрядчика в данном случае состоит в получении в свою пользу по средним европейским или льготным ценам дополнительных объемов природного газа из России, замещенного за счет использования ВЭС вместо традиционных ЭС на газе.

Указанное снижение продажных цен представляется логичным для объемов экспортируемого топлива, равных замещенным в результате использования внедренных данными компаниями ВИЭ.

Величина снижения продажных цен может составлять как минимум величину экологического бонуса, эквивалентного затратам на предотвращение выбросов парниковых газов при традиционных топливосжигающих технологиях энерговыработки.

Помимо немецкого «E. ON/ Ruhrgas» в число возможных партнеров по предложенной схеме могла бы войти испанская «Iberdrola», японская «MITSUI» и ряд др.

В качестве Генерального Заказчика в данной схеме логично рассматривать российский Газпром.

В качестве достаточно авторитетного правового и финансового Гаранта таких долгосрочных международных проектов логично было бы выступить российскому государству, что обеспечило бы снижение рисков участвующих в проектах сторон.

Экономически целесообразным также представляется участие государства в организации и финансовой поддержке организации проектных изысканий и создании производственной базы ВИЭ через Минэнерго России в рамках Федеральных и Региональных целевых программ.

Участие государства в развитии отечественной возобновляемой энергетики собственными бюджетными средствами возможно на условиях как совместного с частным бизнесом, так и 100% -ного финансирования энергетически значимых для России проектов ВИЭ, в том числе в обеспечение снижения объемов «северного завоза» и уменьшения расходов на него.

Важным условием успешной реализации рассматриваемого государственного проекта ВИЭ также является организация системы льготного кредитования проектирования и строительства объектов ВИЭ.

Масштабы, практическая экономическая, энергетическая и экологическая значимость и международный эффект создания отечественной возобновляемой энергетики в рассмотренных объемах представляются вполне достаточными основаниями для возведения в ранг Национального российского Проекта ВИЭ, утвержденного Распоряжением Правительства РФ [77].